Jak i gdzie lepiej uzyskać kredyt hipoteczny na budowę domu prywatnego?

Budowa domu zawsze wiąże się z dużymi inwestycjami materiałowymi, z którymi nie każdy może sobie poradzić samodzielnie, dlatego wielu rozważa alternatywną opcję - zaciągnięcie kredytu na budowę prywatnego domu. Pojawiają się tu pewne trudności, ponieważ ze względu na niestabilność ogólnej sytuacji finansowej segment usług bankowych w zakresie kredytowania budownictwa mieszkaniowego jest w trakcie restrukturyzacji. Niektóre banki generalnie odmawiają udzielenia takich kredytów, inne zaostrzyły wymagania wobec kredytobiorców, ale generalnie zaciągnięcie kredytu hipotecznego na budowę domu jest kwestią do rozwiązania.

Plusy i minusy budowy domu z hipoteką

Samodzielna budowa domu zawsze wiąże się z szeregiem problemów, ale w procesie podejmowania decyzji należy zawsze brać pod uwagę wszystkie plusy i minusy. Korzyści z kredytu hipotecznego:

- Swoboda wyobraźni i wymagania przy budowie domu. Kupujący będzie mógł zrealizować wszystkie pomysły dotyczące materiałów i układu budowanego domu. Oczywiście w ramach przeznaczonego na to budżetu.

- W porównaniu do zakupu mieszkania, odsetki od płatności będą niskie. Tłumaczy się to tym, że w tym przypadku hipoteka jest zabezpieczona gruntem, a nie własnością mieszkania.

- Pod względem kosztów budowa jest bardziej opłacalna niż kupno gotowego mieszkania lub prywatnego domu.

Wady zaangażowania banku w budowę można nazwać:

- Sam proces budowy domu jest kosztowny, a comiesięczne spłaty kredytu hipotecznego będą stanowić dodatkowe obciążenie.

- Obecne oprocentowanie kredytów hipotecznych wynosi 15-18% rocznie. Przy miesięcznych płatnościach nie jest to odczuwalne, ale w rzeczywistości nadpłata będzie wysoka.

- Jeśli zaistnieje sytuacja, w której kredytobiorca nie będzie mógł spłacić zadłużenia, straci zarówno dom, jak i ziemię.

- Pożyczka bez wkładu własnego na budowę domu jest niemożliwa - banki traktują to jako dodatkową gwarancję wypłacalności.

Zaciągnięcie kredytu hipotecznego to odpowiedzialna decyzja, której konsekwencje przez wiele lat będzie odczuwał budżet rodziny. Dlatego zawsze konieczne jest dokładne rozważenie wszystkich stron sprawy i dodatkowo skonsultowanie się z zaufaną osobą lub specjalistą, który rozumie temat.

Możliwe opcje kredytowania

Banki oferują kilka opcji, dla których możliwy jest kredyt hipoteczny na budowę domu prywatnego. Każdy z nich oferowany jest na innych warunkach, w zależności od instytucji finansowej. Rozważmy niektóre z nich.

kredyt konsumencki

Spośród wszystkich rodzajów kredytów oferowanych przez banki, wnioski o kredyt konsumpcyjny są rozpatrywane w jak najkrótszym czasie. Jeśli kwota jest niewielka, wystarczy paszport i prawo jazdy (jeśli nie, to student lub emerytura). W przypadku budowy kwota raczej nie będzie niewielka, więc będziesz musiał przynieść do banku zaświadczenie o dochodach, kopię zeszytu pracy, dowód wojskowy lub zaświadczenie o emeryturze, a w niektórych przypadkach ubezpieczenie OSAGO i paszport. Dobrą wiadomością jest tutaj to, że pracownicy instytucji finansowej nie wyjaśnią z kredytobiorcą celu, na jaki zaciąga kredyt.

Należy wziąć pod uwagę negatywne aspekty tego typu pożyczki. Najważniejszym z nich jest wysoki odsetek nadpłat – około 20% w skali roku.

Lepiej nie brać dużej kwoty na takie odsetki, chociaż zdarzają się przypadki, gdy banki udzieliły takiej pożyczki w wysokości do dwóch milionów rubli na okres 10 lat.

Hipoteka

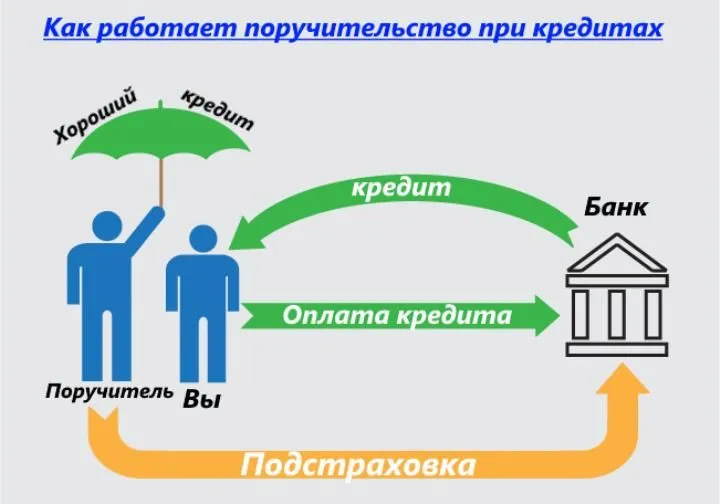

Istota procesu udzielenia tego kredytu jest następująca: bank przeznacza środki na budowę prywatnego domu, a po zakończeniu gotowego budynku nie będzie on już zastawem na podstawie umowy kredytowej. W niektórych przypadkach konieczne staje się dodatkowe zabezpieczenie lub udział gwaranta. Takie sytuacje mogą mieć miejsce, jeśli np. zastaw gruntowy jest niewystarczający.

W ostatnim czasie zaczęły pojawiać się oferty bankowe, w których środki są wydawane pożyczkobiorcy etapami, a na każdym z nich zostanie przeliczone oprocentowanie.

Główne warunki tej pożyczki są następujące:

- Okres kredytowania wynosi do trzydziestu lat.

- Oprocentowanie wynikające z umowy może wynieść 17%.

- Wysokość pożyczki uzależniona jest bezpośrednio od szacunkowej wartości gruntu oraz informacji o dochodach pożyczkobiorcy.

Należy pamiętać, że wszystkie instytucje finansowe jako jeden z głównych warunków zawarcia umowy wymagają, aby grunt był zarejestrowany na wnioskodawcę i nie był niczym obciążony. W przeciwnym razie pożyczkobiorca zostanie odrzucony.

Przydatne wideo

Pożyczka w zastaw

Istnieje również możliwość zawarcia umowy kredytu pod zastaw istniejącej nieruchomości mieszkaniowej lub niemieszkalnej. Ten rodzaj pożyczki to pożyczka na korzystniejszych warunkach niż pożyczka konsumencka, ponieważ:

- Czas trwania umowy pożyczki może wynosić do trzydziestu lat.

- Pożyczkobiorca ma możliwość uzyskania większej kwoty do swojej dyspozycji, gdyż wysokość alokowanych środków wyliczana jest na podstawie szacunkowej wartości zabezpieczenia.

- Średnia stawka zaczyna się od około 18%.

Rozpatrzenie wniosku o zawarcie umowy przez bank wydaje się procesem bardziej energochłonnym, gdyż konieczna jest wycena nieruchomości stanowiącej zabezpieczenie. Oznacza to, że decyzja potrwa dłużej niż w przypadku tego samego kredytu konsumenckiego.

Ograniczenie emisji kwoty zgodnie z wartością zabezpieczenia jest zarówno plusem, jak i minusem. Ponadto zawsze istnieje pewne ryzyko jego utraty, jeśli konsument nie jest w stanie spłacić długu.

Jeśli jednak kredytobiorca zdecyduje się poprzestać na tego typu kredytowaniu, należy mieć na uwadze, że wszystkie koszty oceny zabezpieczenia i opłacenia ubezpieczenia spadną na jego barki.

Przy urodzeniu drugiego dziecka państwo zapewnia kapitał macierzyński w wysokości czterystu pięćdziesięciu tysięcy rubli. Zgodnie z prawem kwota ta może być wykorzystana na budownictwo mieszkaniowe, w tym jako zadatek na kredyt hipoteczny lub jako środki na spłatę pozostałej raty. Oczywiście w rzeczywistości technicznie tak nie jest, ale z pewnymi zastrzeżeniami i przesadami wykorzystanie kapitału macierzyńskiego pozwala na uzyskanie kredytu hipotecznego na budowę budynku mieszkalnego bez zaliczki.

W takim przypadku wnioskodawca lub jego prawny małżonek musi dostarczyć instytucji finansowej zaświadczenie o kapitale macierzyńskim, po czym następuje proces wyjaśnienia jego salda.

Ważne jest, aby móc skorzystać z zaświadczenia, nie trzeba czekać na narodziny trzeciego dziecka, można go w całości zutylizować od momentu jego otrzymania.

Należy mieć świadomość, że niektóre banki oferują obniżone oprocentowanie kredytu hipotecznego w sytuacjach związanych z kapitałem macierzyńskim. Jedną z takich instytucji jest znany Sbierbank. Pod wszystkimi innymi względami konstrukcja tego rodzaju kredytu hipotecznego nie różni się zbytnio od zwykłego przypadku udzielania pożyczek.

Przydatne wideo

Podstawowe wymagania banków

Warunki, na jakich instytucje finansowe są gotowe do zawarcia umowy pożyczki z wnioskodawcą, mogą się znacznie różnić. Pod wieloma względami zależą one od wyboru rodzaju kredytu przez konsumenta. Można jednak wyróżnić następujące główne kryteria:

- Obecność zabezpieczenia, które może być dostarczone jako dowolna nieruchomość, samochód, garaż itp. Ważne jest, aby zabezpieczenie znajdowało się w udokumentowanej własności kredytobiorcy.

- Przeznaczenie środków. Rozważana hipoteka budowlana jest kredytem docelowym, który zawsze jest przewidziany w umowie kredytowej.

Oznacza to, że wydanych środków nie można przeznaczyć na nic innego niż budowę domu. Kredytobiorca będzie zobowiązany do zgłoszenia w banku wydanych pieniędzy i etapów budowy domu.

- Przyciąganie gwarantów. Udzielanie kredytów hipotecznych na budowę uważane jest za transakcję szczególnie ryzykowną dla banku, gdyż w niektórych przypadkach wymaga ona dodatkowego ubezpieczenia poprzez udział poręczyciela. Najczęściej zaangażowane są do trzech osób.

- Wpłata zaliczki. Będzie to gwarancja, że kredytobiorca planuje budowę nie tylko poprzez wykorzystanie środków bankowych, ponieważ zgodnie z warunkami umowy kredytowej otrzyma około 80% kwoty wyliczonej w kosztorysie.

- Posiadanie pozwolenia na budowę. Działka wskazana jako miejsce pod budowę domu prywatnego musi mieć status odpowiedniej do tego celu (IZHS).

Aby zaciągnąć kredyt hipoteczny na dom, kredytobiorca musi również spełnić następujące kryteria:

- Obecność obywatelstwa Federacji Rosyjskiej.

- Wiek co najmniej dwadzieścia dwa lata w momencie zawarcia umowy.

- W przewidywanym terminie ostatecznej spłaty pożyczki wiek pożyczkobiorcy nie powinien przekraczać sześćdziesięciu pięciu lat.

- Czas pracy w obecnym lub ostatnim miejscu nie krótszy niż sześć miesięcy.

- Całkowite doświadczenie zawodowe co najmniej jeden rok.

- Stałe i stabilne źródło dochodu – w tym miejscu banki zwracają szczególną uwagę, gdyż okres kredytowania wynosi 10 lat lub więcej.

Istnieją również specjalne wymagania dotyczące gruntów obciążonych hipoteką. Po pierwsze, musi znajdować się na terenie, na którym znajduje się co najmniej jeden oddział banku wybranego przez kredytobiorcę. Po drugie, według rodzaju grunty należy określić jako „ziemię osadniczą” w katastrze. Wreszcie nie powinno być na nim żadnych obciążeń prawnych, a wnioskodawca musi działać jako właściciel.

Ważne jest, aby zacząć zbierać i przygotowywać niezbędne dokumenty przed zaciągnięciem kredytu hipotecznego, z tego powodu i tak już długotrwały proces może potrwać jeszcze dłużej lub całkowicie się zatrzymać.

W trakcie podejmowania decyzji o udzieleniu kredytu bank ma prawo żądać od kredytobiorcy przedstawienia harmonogramu, który zawiera etapy prac, czas i kwotę wymaganą dla każdego z nich oraz łączny okres budowy wiejski dom.

Który bank dostać kredyt na budowę

Wśród wszystkich propozycji można wyróżnić dwie instytucje finansowe, które oferują stosunkowo korzystny kredyt na budowę domu - Sbierbank i Rosselkhozbank. Przyjrzyjmy się bliżej produktom oferowanym przez każdą z nich.

„Budowa budynku mieszkalnego” w Sbierbanku Rosji oferuje konsumentom pożyczkę na następujących warunkach:

- Czas trwania umowy wynosi do trzydziestu lat.

- Wpłata zaliczki w wysokości 20% kwoty kredytu.

- Minimalna kwota pożyczonych środków to trzysta tysięcy rubli.

- Maksymalna kwota kredytu mieści się w granicach 75% szacowanego kosztu przyszłego domu.

- Stawka płatności 12% rocznie

Przydatne wideo

Należy zauważyć, że Sbierbank oferuje swoim konsumentom dokonywanie płatności bez prowizji i zapewnia specjalne warunki kredytobiorcom z bieżącym projektem wynagrodzeń w tym samym banku.

Możesz dowiedzieć się więcej o ofertach kredytowych banków (oprocentowanie, kwoty minimalne i maksymalne, warunki, wymagania, pakiet dokumentów itp.) w odpowiednim dziale "Kredyty" na naszej stronie internetowej. W tym samym miejscu, w tej sekcji, możesz złożyć wniosek o kalkulację kredytu na budowę domu.

Ponadto stosunkowo niedawno Sbierbank wprowadził nowy produkt o nazwie Country Real Estate. Jego stawka wynosi od 11 do 14% rocznie. Poza tym, zgodnie z warunkami, projekt ten jest podobny do opisanego powyżej, z wyjątkiem kwoty opłaty wstępnej, która wynosi 25%.

Kredyt hipoteczny na prywatny dom w Rosyjskim Banku Rolnym jest udzielany na nieco mniej korzystnych warunkach:

- Warunki umowy nie odbiegają od warunków oferowanych przez Sbierbank i wynoszą trzydzieści lat.

- Kwota emisji funduszy kredytowych zaczyna się od stu tysięcy rubli do dwudziestu milionów, z zastrzeżeniem zapewnienia równoważnego zabezpieczenia.

- Oprocentowanie kredytu w tym przypadku wyniesie od 17 do 20% w skali roku.

- Zaliczka musi wynosić co najmniej 15%.

Również organizacje finansowe, takie jak Unicredit, Forabank, Deltacredit itp., oferują swoje usługi w zakresie udzielania kredytów hipotecznych na budowę prywatnego domu. Ich podstawowe wymagania wobec pożyczkobiorcy nie odbiegają zbytnio od wymienionych.

Etapy i niuanse realizacji zamówienia

Aby zaciągnąć kredyt na budowę domu, wnioskodawca musi być gotowy do przejścia przez szereg etapów realizacji umowy kredytowej. Schematycznie cały proces można przedstawić w następujący sposób:

- Przynieś wszystkie dokumenty do kraju w należytej formie. Kredytobiorca jest zobowiązany dostarczyć bankowi pozwolenie na budowę oraz dokumenty potwierdzające, że grunt jest jego własnością: kontakt w sprawie sprzedaży (darowizny lub zamiany), paszport katastralny, wypis z rejestru.

- Przygotuj dokumenty osobiste: paszport, rachunek dochodów (2-NDFL), umowę o pracę i książkę. W razie potrzeby muszą być dostępne certyfikaty poręczycieli.

- Sporządź plan techniczny przyszłego domu i kosztorys, zatwierdź dokumenty w komisji mieszkaniowej.

- Dokonać zawarcia umowy z zespołem roboczym.

- Wypełnij wniosek w wybranym banku, dołącz do niego paczkę z powyższą dokumentacją.

- Poczekaj, aż bank podejmie decyzję. Zawrzyj umowę pożyczki.

- Zastaw działkę podpisując papier hipoteczny.

- Zapisz wpłynięcie środków na konto.

Przydatne wideo

Średnio czas na rozpatrzenie wniosku bank przeprowadza od pięciu do czternastu dni, a sam proces sporządzania umowy może zostać opóźniony o półtora miesiąca.

Są też pewne niuanse tego procesu, na które składają się dodatkowe koszty.

Kredyt hipoteczny na budowę domu różni się od zwykłego kredytu, dlatego konsument będzie musiał uczestniczyć w sprawach związanych z tworzeniem projektu budowlanego i kosztorysem, a także uzyskaniem pozwolenia na budowę. Bank nie pokrywa tych wydatków i nie uważa ich za celowe.

W efekcie budowa własnego domu jest procesem czasochłonnym i kosztownym pod względem zasobów, a na pomoc bankową można liczyć tylko wtedy, gdy dana osoba spełni wymagania stawiane przed uzyskaniem kredytu. Jeśli nie ma z tym problemów, to wystarczy, aby kredytobiorca zdecydował się na rodzaj kredytu hipotecznego, który mu odpowiada, a po uzgodnieniu szczegółów można przystąpić do budowy domu.