Як і де краще оформити іпотеку для будівництва приватного будинку

Будівництво будинку завжди пов'язане з великими матеріальними вкладеннями, які кожен зможе подужати самостійно, тому багато хто розглядає альтернативний варіант – взяти кредит на будівництво приватного будинку. Тут криються деякі складнощі, тому що через нестабільність загальної фінансової ситуації сегмент банківських послуг з кредитування будівництва житла знаходиться в процесі перебудови. Деякі з банків взагалі відмовляються видавати подібні кредити, інші посилили вимоги до позичальників, але в цілому взяти іпотека на будівництво будинку – це питання, яке вирішується.

Плюси та мінуси будівництва будинку в іпотеку

Самостійне будівництво будинку завжди пов'язане з низкою проблем, але в процесі ухвалення рішення завжди слід враховувати всі «за» та «проти». Переваги іпотеки:

- Свобода фантазії та вимог при зведенні будинку. Покупець зможе здійснити всі задуми щодо матеріалів і планування будинку, що будується. Зрозуміло, у межах виділеного нею бюджету.

- Порівняно з покупкою квартири, відсоток виплати буде невисокий. Це тим, що у разі іпотека йде під заставу землі, а чи не права власності на житло.

- У плані витратності будівництво вигідніше, ніж придбання готової квартири або приватного будинку.

Як недоліки залучення банку до будівництва можна назвати:

- Процес будівництва будинку витратний сам собою, а щомісячні виплати по іпотеці послужать додатковим вантажем.

- Нинішні ставки з іпотеки становлять 15-18% річних. За щомісячних платежів це не відчувається, але за фактом переплата буде високою.

- Якщо виникне ситуація, в якій позичальник не зможе виплатити борг, він втратить і будинки, і землі.

- Кредит без первісного внеску на будівництво будинку неможливий – банки розглядають його як додаткову гарантію платоспроможності.

Взяти іпотечний кредит це відповідальне рішення, наслідки якого відчуватимуться сімейним бюджетом багато років. Тому завжди треба ретельно зважувати всі сторони питання і додатково проконсультуватися з довіреною особою або фахівцем, що розбирається в темі.

Можливі варіанти кредитування

Банки пропонують кілька варіантів, за якими можлива іпотека на будівництво приватного будинку. Кожен із них запропонований на різних умовах, залежно від фінансової організації. Розглянемо деякі з них.

Споживчий кредит

З усіх запропонованих банками типів позики, заявки на споживчий кредит розглядаються у найкоротші терміни. Якщо сума невелика, то достатньо паспорта та посвідчення водія (якщо ні, то студентського чи пенсійного). Для будівництва сума навряд чи буде маленькою, тому доведеться принести до банку довідку про доходи, копію трудової книжки, військовий квиток чи пенсійне посвідчення, а в окремих випадках страховку ОСАЦВ та закордонний паспорт. Тішить тут те, що співробітники фінансової установи не уточнюватимуть у позичальника мету, для здійснення якої він бере кредит.

Треба врахувати й негативні сторони цього позики. Найсуттєвіший із них – це високий відсоток переплати – близько 20% річних.

Велику суму під такі відсотки краще не брати, хоча є випадки, коли банки давали такий кредит до двох мільйонів рублів, терміном на 10 років.

Іпотека

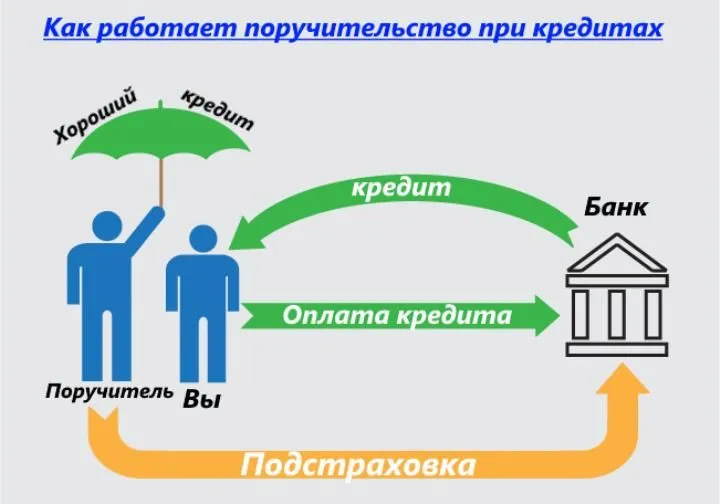

Суть процесу видачі цієї позики така: на будівництво приватного будинку банком виділяються кошти, а після здачі готової будівлі він більше не буде запорукою кредитної угоди. У деяких випадках виникає необхідність надання додаткової застави чи участі поручителя. Такі ситуації можуть мати місце, якщо, наприклад, земельна застава виявилася недостатньою.

Останнім часом почали з'являтися банківські пропозиції, у яких кошти видаються позичальнику поетапно, і кожному їх здійснюватиметься перерахунок відсоткової ставки.

Основні умови даної позики полягають у наступному:

- Термін кредитування триває до 30 років.

- Процентна ставка за договором може сягати 17%.

- Розмір кредиту перебуває у прямої залежності від оцінної вартості землі та відомостей про доходи позичальника.

Важливо враховувати, що всі фінансові організації як одна з основних умов укладання договору вимагають, щоб земля була оформлена на заявника і не була обтяжена чимось. В іншому випадку позичальник отримає відмову.

Корисне відео

Кредит під заставу

Існує також можливість укладання кредитного договору під заставу вже існуючої житлової площі або нежитлової нерухомості. Такий вид позики це кредит на вигідніших умовах, ніж споживчий, оскільки:

- Тривалість дії договору позики може становити до 30 років.

- Позичальник може одержати у розпорядження більшу суму, оскільки розмір виділених коштів розраховується, з оціночної вартості застави.

- Середня ставка починається приблизно із 18%.

Розгляд заявки на укладення договору з боку банку є більш енерговитратним процесом, оскільки треба оцінити заставну нерухомість. Це означає, що рішення прийматиметься довше, ніж у ситуації з тим самим споживчим кредитом.

Обмеження на видачу суми відповідно до вартості застави є як плюсом, так і мінусом. До того ж завжди існує певний ризик його втрати, якщо споживач буде нездатний до виплати боргу.

Якщо позичальник все ж таки вирішив зупинитися на цьому виді кредитування, слід враховувати, що всі витрати з оцінки застави та оплата страхування ляжуть на його плечі.

При народженні другої дитини, держава надає материнський капітал, розміром чотириста п'ятдесят тисяч рублів. За законом ця сума може бути використана для будівництва житла, у тому числі як початковий внесок по іпотеці або як засоби погашення залишкового платежу. Звичайно, насправді технічно це не так, але з деякими застереженнями та натяжками використання материнського капіталу дозволяє оформити іпотеку під будівництво житлового будинку без першого внеску.

У цьому випадку заявник або його законний чоловік повинен надати фінансовій організації сертифікат на материнський капітал, після чого відбувається уточнення його залишку.

Важливо, що з можливості використання сертифіката необов'язково чекати народження третьої дитини, їм можна повноправно розпоряджатися з отримання.

Слід знати, деякі банки надають знижений відсоток по іпотеці у ситуаціях із залученням материнського капіталу. Як одна з таких установ виступає всім відомий Ощадбанк. У решті оформлення такого виду іпотеки мало чим відрізняється від звичайного випадку кредитування.

Корисне відео

Основні вимоги банків

Умови, на яких фінансові організації готові укласти із заявником договір кредитування, можуть суттєво відрізнятися. Багато в чому вони залежать від вибору споживачем типу позики. Однак можна виділити такі основні критерії:

- Наявність застави, якою можна надати будь-яку нерухомість, автомобіль, гараж тощо. Важливо, щоб заставне майно перебувало у засвідченій документально власності позичальника.

- Цільове використання коштів. Розглянута іпотека для будівництва є цільовим позикою, що завжди прописується у договорі кредитування.

Це означає, що видані кошти не можуть використовуватися ні на що інше, крім будівництва будинку. Позичальник буде зобов'язаний звітувати перед банком за витрачені гроші та етапи будівництва будинку.

- Залучення поручителів. Видача іпотечних кредитів на будівництво вважається особливо ризикованою угодою для банку, тому в деяких випадках він вимагає додаткової страховки за рахунок поручителя. Найчастіше залучаються до трьох фізичних осіб.

- Сплата початкового внеску. Це стане гарантією, що позичальник планує будівництво не лише за рахунок використання банківських коштів, адже за умовами договору кредитування йому буде виплачено близько 80% суми, розрахованої у кошторисі.

- Наявність дозволу на будівництво. Земельна ділянка, вказана як місце будівництва приватного будинку, повинна мати статус придатного для цієї мети (ІЖС).

Щоб взяти іпотеку додому позичальник також має відповідати наступним критеріям:

- Наявність громадянства РФ.

- Вік не менше двадцяти двох років на момент оформлення договору.

- На розрахункову дату остаточного погашення кредиту вік позичальника не повинен становити більше шістдесяти п'яти років.

- Час роботи на поточному чи останньому місці щонайменше півроку.

- Загальний стаж роботи не менше року.

- Постійне та стабільне джерело доходу – на цей момент банки звертають окрему увагу, оскільки термін кредиту 10 років і більше.

Існують також особливі вимоги до заставної земельної ділянки. По-перше, він повинен перебувати в місцевості, де є хоча б одне відділення обраного позичальником банку. По-друге, на кшталт земля має бути визначена як «землі населених пунктів» у кадастрі. Нарешті, на ній не повинно бути жодних юридичних обтяжень, і заявник зобов'язаний бути власником.

Важливо розпочати збір та підготовку необхідних документів до початку оформлення іпотечного кредиту, тому що через це і без того розтягнутий у часі процес може продовжитися ще довше або зовсім стати.

У ході прийняття рішення про видачу кредиту банк вправі вимагати від позичальника надання графіка, що включає етапи робіт, терміни і суму, необхідні для проведення кожного з них, і загальний термін зведення заміського будинку.

У якому банку взяти кредит на забудову

Серед усіх пропозицій можна виділити дві фінансові установи, які пропонують відносно вигідний кредит на будівництво будинку – Ощадбанк та Россільгоспбанк. Докладніше звернемося до пропонованих продуктів кожного з них.

"Будівництво житлового будинку" в Ощадбанку Росії пропонує споживачам оформлення позики на таких умовах:

- Строк укладання договору до тридцяти років.

- Внесення початкового внеску у розмірі 20% суми позики.

- Мінімальна сума позикових коштів становить триста тисяч карбованців.

- Розмір максимальної суми видачі кредиту в межах 75% кошторисної вартості майбутнього будинку.

- Ставка з платежу у розмірі від 12% річних

Корисне відео

Слід зазначити, що Ощадбанк пропонує своїм споживачам внесення виплат без комісії та надання спеціальних умов для позичальників із поточним зарплатним проектом у тому самому банку.

Більш детально ознайомитися з кредитними пропозиціями від банків (ставка, min та max суми, терміни, вимоги, пакет документів тощо) Ви можете у відповідному розділі «Кредити» на нашому сайті. Також у цьому розділі Ви можете подати заявку на розрахунок кредиту для будівництва будинку.

Крім того, відносно нещодавно Ощадбанк представив новий продукт "Заміська нерухомість". Його ставка становить від 11 до 14% річних. В іншому за умовами цей проект схожий із вищеописаним, крім суми первісного платежу, яка становить 25%.

Іпотека на приватний будинок в Россільгоспбанку видається на менш вигідних умовах:

- Терміни дії договору не відрізняються від пропонованих Ощадбанком та становлять тридцять років.

- Розмір видачі кредитних коштів починається від 100 тисяч рублів до 20 мільйонів за умови надання рівноцінного заставного майна.

- Ставка за кредитом у цьому випадку складатиме від 17 до 20% річних.

- Розмір початкового внеску має бути не менше ніж 15%.

Також свої послуги з надання іпотеки на будівництво приватного будинку пропонують такі фінансові організації, як Юнікредит, Форабанк, Дельтакредит тощо. Основні вимоги до позичальника вони особливо відрізняються від перелічених.

Етапи та нюанси оформлення договору

Для того, щоб взяти кредит на будівництво будинку, заявник має бути готовим пройти низку етапів оформлення договору кредитування. Схематично весь процес можна представити так:

- Привести до належного вигляду всі документи на земельну ділянку. Позичальник зобов'язаний надати банку дозвіл на будівництво та документи, що підтверджують, що земля перебуває у його власності: контакт купівлі-продажу (дарування чи обміну), кадастровий паспорт, витяг з ЄДРП.

- Підготувати особисті документи: паспорт, довідку про доходи (2-ПДФО), трудовий договір та книжку. За потреби мають бути довідки поручителів.

- Скласти технічний план майбутнього будинку та кошторис, затвердити документи у житловій комісії.

- Здійснити укладання договору із робочою бригадою.

- Заповнити заяву у вибраному банку, докласти до неї пакет із зазначеною вище документацією.

- Дочекатися ухвалення банком рішення. Укласти договір кредитування.

- Передати в заставу земельну ділянку у вигляді підписання заставного паперу.

- Зафіксувати надходження коштів на рахунок.

Корисне відео

У середньому термін розгляду заявки здійснюється банком від п'яти до чотирнадцяти днів, а процес оформлення договору може затягтися на місяць-півтора.

Існують також деякі нюанси цього процесу, які полягають у додаткових витратах.

Іпотечний кредит під будівництво будинку відрізняється від звичайного виду позики, тому від споживача буде потрібна участь у питаннях, пов'язаних зі створенням проекту будівництва та кошторису, а також з оформленням дозволу на будівництво. Ці витрати банк не бере і цільовими їх не порахує.

Як результат, зведення власного житла - трудомісткий і витратний у плані ресурсів процес, а розраховувати на допомогу банку можна тільки якщо людина підходить під вимоги, що висуваються для отримання позики. Якщо з цим проблем немає, то позичальнику достатньо визначитися з відповідним типом іпотечного кредитування, і після узгодження деталей можна почати будівництво будинку.